随着我国金融市场改革的深化与完善,网络金融快速发展造成了供需结构的变化,使得场景金融成为商业银行在数字银行时代的必然选择。公有云的建设为金融机构追求快速多变的金融场景提供了有效的解决方案和技术支撑,同时也存在公有云业务创新主体不明确、行业经验积累不足、研发和运维环节投入巨大、商务合作方式待细化等问题与风险,因而需要深入调研、做好规划、预设风险,保障业务发展能够乘“云”而上。

Part 1 银行数字化转型机遇与挑战,发力云计算技术

以云计算、大数据、移动互联、人工智能为代表的数字化技术,正驱动全社会价值链与产业链的重塑。据统计,国外领先的商业银行每年约将税前利润的17%-20%投入数字化转型和创新中。我国传统银行也纷纷成立金融科技子公司,利用市场化机制进一步扩大和深化金融科技领域的研发与场景应用落地,在服务集团内部同时对外提供技术能力输出。

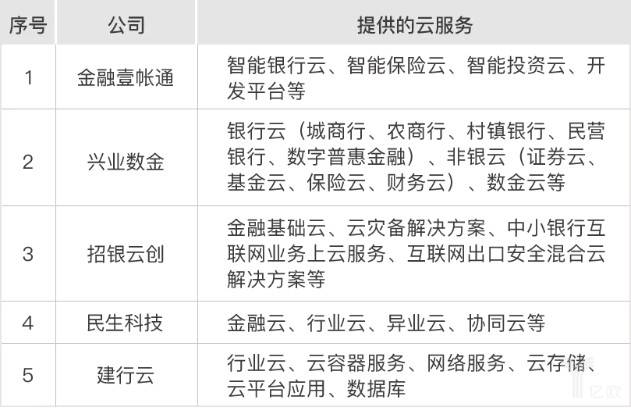

云计算的运用为金融机构追求快速多变的金融场景提供了有效的解决方案和技术支撑,提供可用的、便捷的、按需的网络访问,进入可配置的计算资源共享池,从使用模式上分为公有云、私有云、混合云三种。从几家提供云服务的主要银行官网公布的信息可以看到,平安、兴业、招商、中信的金融科技公司各类服务信息充沛,而工行、中行、民生设立的金融科技公司则暂时未开设官网。

Part 2 金融公有云助力银行客户双赢

智慧城市是云计算在传统产业深化应用的排头兵,它是指利用各种信息技术或创新意念,集成城市的组成系统和服务。2017年我国智慧城市市场规模达到6万亿元,未来五年复合增长率约为32.64%,2021年市场规模将达到18.7万亿元。金融机构可通过提供适合客户需求的云服务,形成与政务、交通、医疗、教育、居民生活等各行业的合作,增加获客渠道,助力业务扩展。

在智慧城市建设上,农行与郑州市润达停车场管理有限公司合作,落地“智慧生活·无感停车”项目,车主只可享受停车扣费无感支付的便捷出行体验;农行保定分行推出了智慧加油系统,签约加油站布放无感加油支付终端,为广大车主提供免下车、免刷卡、免扫码的全新支付体验。建行青岛分行与海尔深度合作,实现海尔集团全国各地6万多名员工工资代发的集中管理;宁夏黄河农村商业银行与蝉鸣科技,开展“教育+科技+金融”的合作,双方在校园信息系统、校园综合金融服务平台、校园缴费平台、教育大数据、移动校园、校园征信等领域共同发展。

2018年11月6日,《商业银行互联网贷款征求意见》中单笔联合贷款出资比例互联网公司不低于30%,提高了互联网公司成本,为农行这样既有相当的科技实力又有雄厚的资本的国有大行带来机遇,同时农行业务有迫切需求。农行湖南分行自主研发的双智平台是一个面向教育行业金融SaaS产品,提供教育管理、金融支付方面的功能。黄河银行和蝉鸣科技的合作,通过为教育机构提供公有云类科技服务,黄河银行通过缴费等服务绑定了学生家长,从而扩大了金融生态圈,有效的增加了获客渠道。限于中小银行的科技实力,他们多采用这种与例如蚂蚁、腾讯等互联网科技公司合作的方式,获客后推出各类联合贷款等金融产品。

对企业客户而言,使用云计算服务,客户无需研发应用程序,无需支付机位占用费用,无需配置技术人员,按照可商议价格向服务商付费;对银行而言,以为客户提供云服务为支点,翘起代发工资、后勤管理、经费结算、收单等对公业务。

互金“千团大战”时期,获取一位有效投资用户的成本高达2000元,各商业银行也推出了“宝宝”类金融产品,使得银行利差收窄。2010年一季度末,我国16家上市银行平均净利差为2.44%,2011年二季度末达到峰值2.64%,2013年6月余额宝上线,2014年第二季度末降到2.34%,整体呈现下降趋势。储蓄要有可赚的利润,所以要降低储蓄营销成本,拓展稳定的低成本储蓄。代缴代扣、POS流水贷、供应链融资、结算账户余额理财等业务具有群体广泛、需求刚性、支付定期的特点,其产生的活期储蓄存款留存更加稳定、成本更低。

Part 3 多云共享金融公有云建设思路

公有云运营商技术优势结合金融机构已有的私有云形成混合云,充分发挥各种公有云运营商技术优势。高效利用公有云各产业优质SaaS解决方案,以及高度可信金融私有云安全特性,打造数字化金融混合云平台,从而形成以公有云厂商资源与生态、行内私有云技术与应用为“两个驱动轴”,建设场景金融、合作营销、开放互联、共享服务“四个驱动轮”的复兴号动车组,推动业务向前发展。

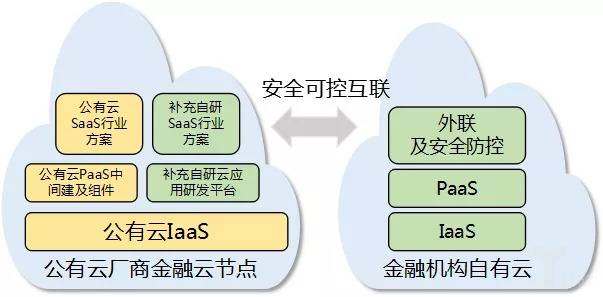

01 “两轴”的硬核——安全可控混合云架构

我们认为,金融机构可以以公有云服务商资源与生态、行内私有云技术与应用为“两个驱动轴”,使用“安全可控混合云架构”,选择多家头部全栈公有云服务商合作,建立契合各个金融机构业务生态记未来发展的公有云生态。混合云架构上,可将公共的信息服务等非核心业务系统和数据放在公有云上,而将核心业务和数据部署在私有云上;将行业软件解决方案放在公有云上,金融软件解决方案部署在私有云上。

02 “四轮”驱动加速“金融+”生态建立

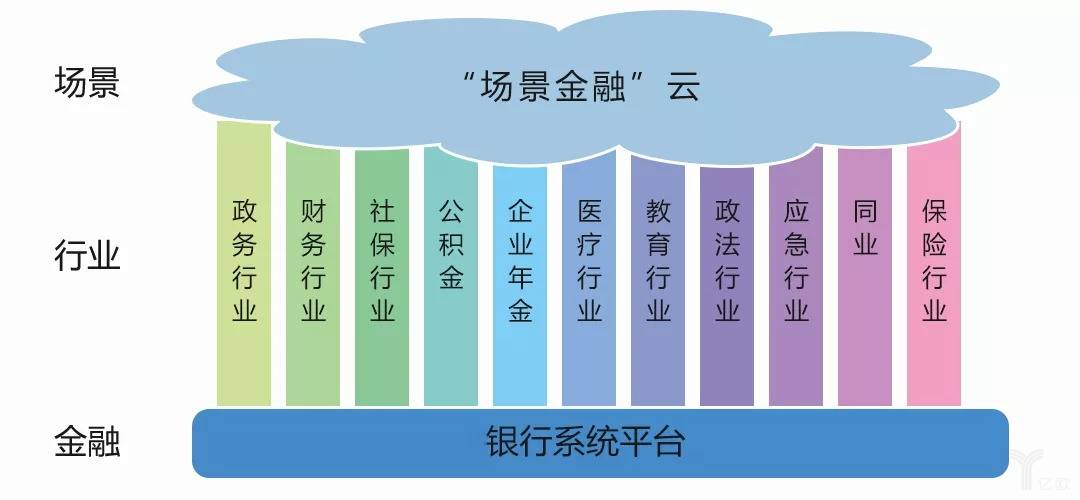

动车组以“场景金融、合作营销、开放互联、共享服务”四轮驱动,以客户为中心,建立基于“开源、开放、开发”思想的场景金融生态圈。

在场景金融上,不同活动场景中嵌入金融服务,达到金融服务场景化目标,从而直接触碰客户需求痛点,为客户带来便捷、友好的使用体验,有效做到“获客、留客、活客”。

在合作营销上,依靠国有商业银行强大的生态力量,快速用于互金行业品牌曝光、移动端拉新促活、用户迁徙等营销活动。例如农行手机APP月均300多万的下载量、5000余万的月活规模,可使用户通过线上渠道展开渠道获客业务。

在开放互联上,建立SaaS解决方案市场,提供外联API接口服务,软件开发者可以使用开放API,给用户一站式解决方案。行业合作伙伴与金融机构开发者一起形成公有云生态,维护伙伴关系。

在共享服务上,以从产品能力转化为直接服务客户的能力为核心,进行能力开放,为各类客户提供最具兼容性的标准化服务,带去按需服务的体验。通过建立有效评价与可信体系,引导生态成员共享。

Part 4 金融公有云建设中需关注的问题

公有云的建设是一项长期的系统工程,需要人员和资金的持续投入,为了能够达到预期效果,规避业务风险,我们保持积极乐观的态度,谨慎前行,在其建设过程中着重关注以下几个方面的问题:

01 掌握核心能力,组建金融生态

金融机构在建设SaaS行业云服务中存在业务创新主体不明确、行业经验积累不足等风险,研发和运维环节投入大等问题。所以建设中要真正做到通过场景金融的方式服务客户端到端的金融需求,推动行业紧密联动、拥抱敏捷创新文化的核心能力。

02 提供差异化服务,增强用户粘性

云本身是一种基础设施,金融机构应该更加关注云上提供的差异化服务。组织合作伙伴行业能力,整合用户入口,以客户为中心,建设金融行业云。基于云设施提高服务的质量和效率,依托自身服务体系建立金融生态,从而增加线上获客和引流能力。

03 选择多元可变现的切入点,持续进行服务的输出

各SaaS解决方案企业在发展过程中,形成了自身在特定领域的核心竞争力,我们应优先选择输出金融机构和行业伙伴的优质业务资源,通过高质量的服务快速触达客户,方便客户使用,扩展服务的广度和深度,引导已有客户上云,形成规模效应,云上、云下良性循环。

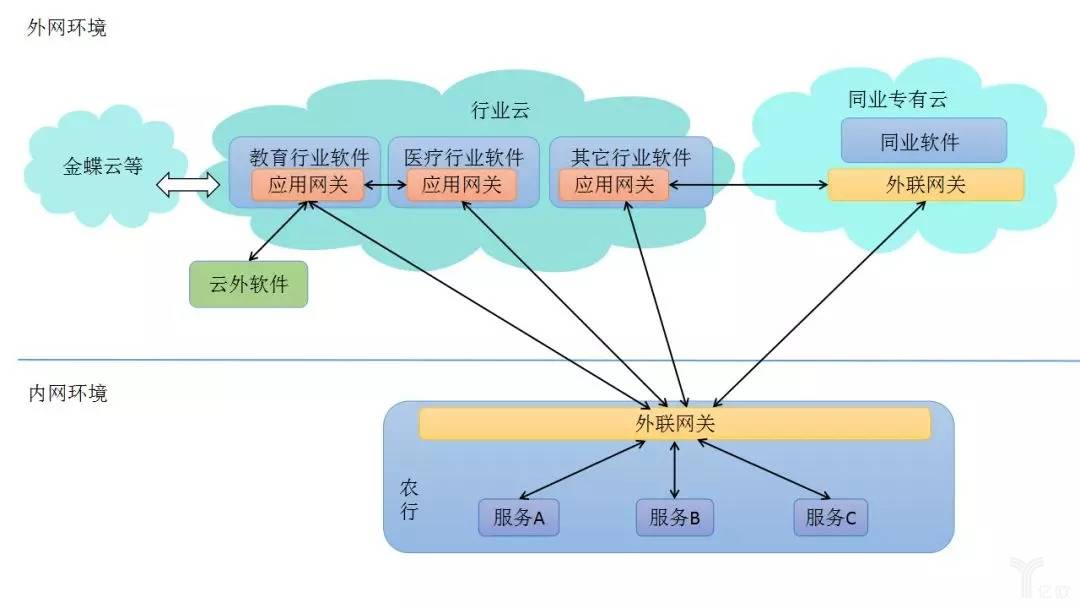

04 注重数据和系统的安全,保护客户隐私

金融机构建云具有天然的信用优势,因而更要做好安全规划和防护,保护客户隐私和数据安全,打造企业信誉的金字招牌。制定公有云节点与企业内部服务系统间的安全互联方案,建立内外部网关机制,真正做到金融级的云安全。

Part 5 未来已来,转型必行

金融公有云建设是对“用最先进的技术,解决最迫切的问题,服务最广大的人群”的科技服务理念的贯彻执行,同时也是科技部门牢牢把握金融科技创新发展动向,以研发创新助力企业数字化转型的迫切需求。选择何种建设路径建设,还需深入思考、加大研究,选择适合金融机构自身情况的特色方案,科技赋能,迎接挑战,助力银行数字化转型。