近年来,人工智能(AI)、区块链(Blockchain)、云计算(Cloud Computing)、大数据(Big Data )等新技术快速发展,推动银行业迈向智能化、数字化时代。银行将金融科技运用到业务、运营、科技、风控、营销、服务、管理等各领域,以AI为技术支撑,构建银行“智慧大脑”,实现信贷业务全流程管控和授信客户评级模型优化,精准定位,降低信贷管理风险,增强风险防控能力。

随着经济全球化和市场经济的高度发展,企业与企业、企业与个人通过资金连接形成了复杂的金融网络,例如企业、银行、信托公司、保险公司、担保公司等经济主体,通过股权、担保或互保、关联交易、金融衍生品、供应链关系以及管理层的多重身份等形成错综复杂的信用关联关系。在关联信用网络中,由于关联信用主体之间的关联关系错综复杂,关联信用风险常常呈现出传染的“多米诺骨牌”效应。基于上述背景,商业银行面向客户关系复杂网络构建新型AI风险监控体系是趋势和潮流。

AI技术分支——图计算与图数据库是一种拓扑结构极为简洁(仅由点和边组成)、可以表达任意维度的数据间形成的高维、复杂的网络拓扑构造的体系架构。银行基于客户关系网络,利用图计算和图数据库可以构建客户关系图谱,关注客户各类信息之间的关联性,实现客户洞见从局部到全网、从静态数据到动态智能的跨越,构建客户全网关系图谱,发现潜在的风险并预判风险传导路径、概率、影响客群。图数据库、知识图谱技术将给现有的信用风险管理带来革命性、颠覆性变化。

个人业务中的反欺诈

关系人图谱是现代反欺诈应用场景中最重要的手段。根据团体欺诈会共享部分信息的特点,利用图挖掘发现不同用户之间的信息关联性,从而识别欺诈团体。这些关系很容易在关系人图谱中被发现。通过对风险暴露人的N层图挖掘,来筛选出有任意层数关联的疑似欺诈人员进行拦截。

识别企业关系图谱

目前银行对于影子集团、集团客户多层交叉持股、股权层层嵌套复杂关系的识别手段相对较为落后。随着企业集团化、家族化、多元化发展,单一企业通过资本运作组建成商业帝国;各类资本系内部股权不透明,隐形股东和股权代持现象频繁发生,主要股东、控股股东、实际控制人、一致行动人、最终受益人不明晰;企业与股东个人、企业与企业之间的关系与交互影响愈加复杂,单个客户信用风险的爆发有可能引发整个关联客群的风险。

企业、高管及关联公司构成一个复杂的关系网络,利用图计算引擎搜索国家企业信用信息公示系统,遍历集团成员及关联企业之间的股东及股权结构情况,判断是否存在交叉持股、受同一股东控制和高管任职关系,识别出隐蔽关联关系,有助于发现关联交易非关联化、关联交易利益输送等违法、违规线索。

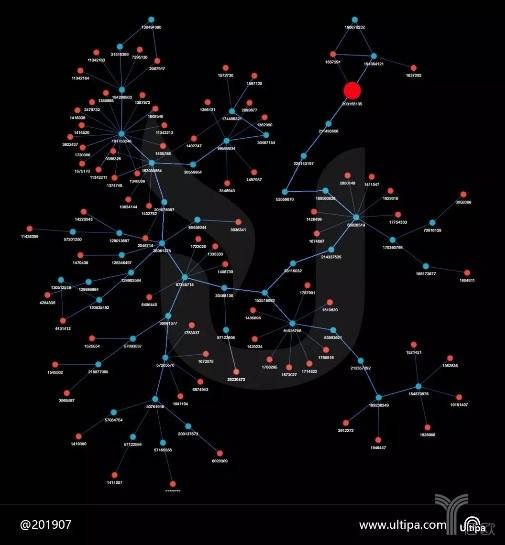

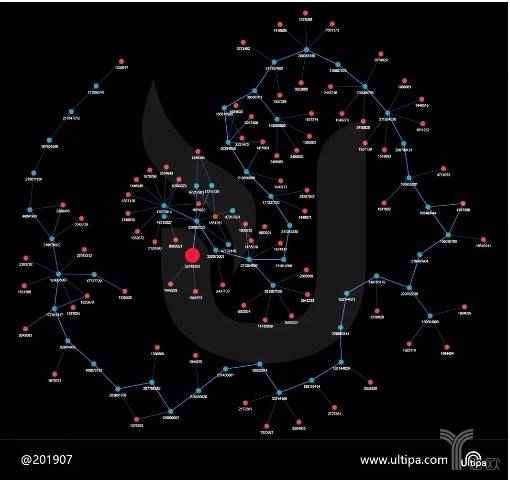

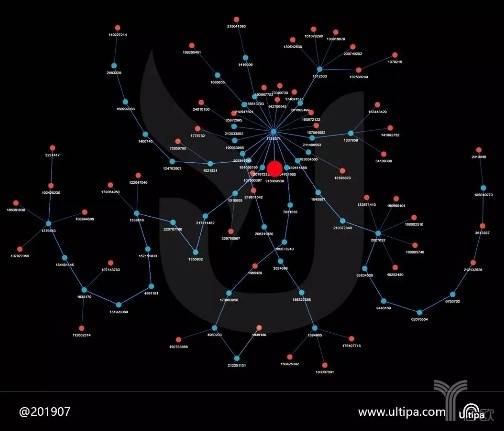

图计算以任意企业(图一中的大红点)为起点,以股权为纽带,向上穿透到该企业最终实际控制人,向下穿透到该企业任意层股权投资的所有企业及其股东(见图一、图二、图三)。

注:大红点:关注企业;小红点:最终持股的自然人股东;小蓝点:关联企业

图一:企业股权穿透图谱

注:大红点:关注企业;小红点:最终持股的自然人股东;小蓝点:关联企业

图二:企业股权穿透图谱(续图一)

注:大红点:关注企业;小红点:最终持股的自然人股东;小蓝点:关联企业

图三:企业股权穿透图谱(续图二)

企业担保圈贷款风险识别、防范

中小企业为了满足银行授信要求、提高其信用等级,通过关联企业、产业链上下游客户、关系人等相互担保,形成担保圈(链)乃至关系更为复杂的“担保网”。担保链中的企业普遍存在超出自身实力对外融资和担保的现象,担保链整体净资产无法覆盖银行信贷风险,容易爆发风险连锁反应。特别是在经济下行周期,当担保圈中个别企业发生经营问题和财务危机时,往往产生多米诺骨牌效应,风险很快传染整个担保圈,导致圈内企业整体陷入困境,从单个企业经营风险转到担保圈客群流动性风险,进而引发区域性风险。

采用知识图谱、图计算引擎为核心技术,深度图挖掘银行授信客户信贷信息,揭示出客户复杂担保网络,最终形成可视化银行担保圈风险图谱,直观、高效地识别出客户是否存在联保、互保、循环担保情况,在此基础上构建贷后违约风险预警模型,为防范、化解企业担保圈贷款风险提供条件。

基于担保圈风险图谱客户贷后违约风险模型,进行自动预警,提早行动,及时切断了风险传导路径,防范信贷交叉违约风险,减少了银行风险运营成本。

图四:担保圈(链)示意图

图五:多家企业形成复杂担保圈链