壹

“要把银行办成真正的银行”

很多人将中国人民银行形象地称作“央妈”,其实你可能不知道,中国的所有银行都来自于这个行政机构母体。因为在改革开放前,神州大地有且仅有一家银行,就是人民银行。

1979年10月,小平同志一句话:“要把银行办成真正的银行!”。随后,银行业从机构体制上打破人民银行“大一统”格局:农行恢复设立、中行和工行从人民银行分设、建行从财政部分设。请记住,当年的人民银行,仅仅是财政部下面的一个部门。就这样,中国四大行轰轰烈烈的生出来了。

时至今日,工、建、农、中、交五大行以及国家开发银行,这6家银行以超过1万亿元的总利润,占中国500强总利润的超过36.6%;银行业上市公司利润占中国上市公司的总利润接近60%。其他金融业态都可以乱,但唯独银行业不能乱。国有银行,在政治稳定、金融稳定的高标准、严要求下,银行业IT也是在所有金融行业中投入规模最大、要求标准最高的行业。时光荏苒,1979~2019,40年过去了,当我如今享受着移动金融服务、秒到转账、便捷支付服务的时候,不妨来回顾一下IT信息技术助力中国金融业这四十年翻天覆地的变化。

贰

如果银行是钢铁侠,计算机就是他的战衣

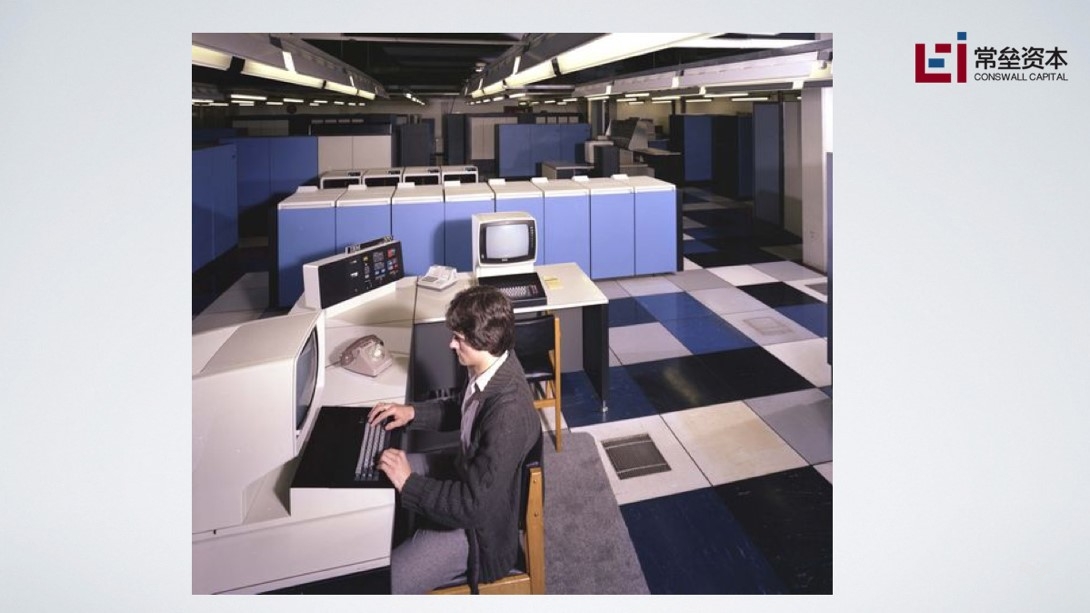

1979年,中国银行史上的第一台计算机——IBM3032在中国银行(香港)启用。不是我们用于日常文字处理的的电脑,这个是中国金融历史上第一台实现后台系统的服务器。我有幸在作为IBM的员工,服务过这家公司多年。IBM的历史可以追溯到自1911年,百年来做过计算机业务、芯片业务、军火枪支炮弹、生物研究、参加登月......你能想到的,它都干过。上百年来死去活来,反反复复折腾了好几次。这几年媒体描述它的问题,已经不是第一次出现了。鼎盛时期,因为大型机产品,整个公司在上面睡觉了20年。睡过头了,衰退之后,路易斯·郭士纳就任CEO才挽救了这家公司,带入了又一次的兴盛。互联网云时代,又开始走下坡路。

图 IBM3032

如果说现代计算机的鼻祖,那就是在1964年,IBM推出了划时代的System/360大型计算机,从而宣告了大型机时代的来临。大型机是一种专用计算机,目前中国的几家大银行因为历史原因还在使用这样的“超级奢侈品”。随随便便几个亿、十几个亿的硬件、软件升级对于大型机用户来说:那都是不是事儿,毛毛雨啦。如果说有人开店是为房东打工,那么当年的银行赚了钱,不少是为IBM打工。三十年河东,三十年河西。时至今日,云计算、开源软件的诞生,让IBM的这样老牌的厂商收入锐减。

图 IBM System/360

System/360的问世,代表着世界上的计算机有了一种共同的语言,它们都共享代号为OS/360的操作系统(而非每种产品都用量身订做的OS)。自此,世界几乎所有的计算机研制和开发都以IBM360系列系统为基准,成为世界范围的一种重要趋势。就这样,在计算机诞生的基础之上,银行的电子化拉开了层层的序幕。(那时候还不叫信息技术或者IT,电子化对应的是手工记账,至今还有E-bank的称呼)

叁

通存通兑,那是奢望

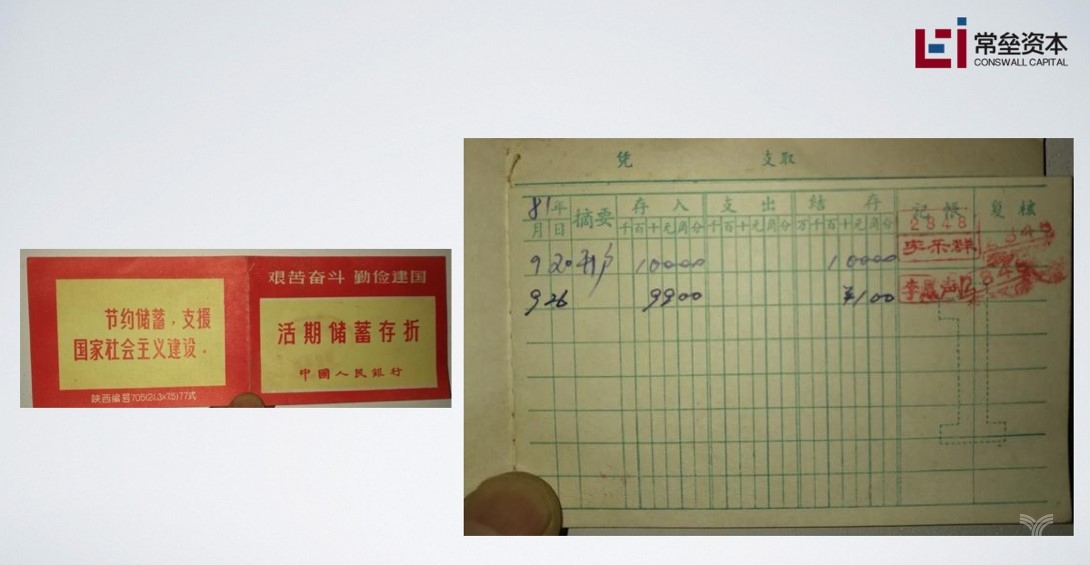

最晚也就只有80初的朋友,也许会对手工存折最后的岁月还有些许印象。追溯到上个世纪八十年代初,国内的银行业还停留在手工记账的水平。直至2018年7月27日,中国农业银行西藏自治区分行宣布,随着最后一批114个手工作业营业网点完成电子化联网,也是中国最后一批手工记账的网点全面迈入电子时代。40年,想想不可思议,神州大地,这是怎样一个多元化的存在,纵深太深了。这个差距像是国家的差距,也像是半个世纪的时代差距。

图 手工存折

七八十年代之前,在银行的柜台前,永远看到的是摞的高高的账本,银行工作人员基本用的是算盘和钢笔。别说异地取款,就算是汇款,那也要等上至少15-21天以上。相比于今天的秒到实施汇款转账,那是万万不可想象的。以一笔资金从甲行到乙行的处理过程为例:甲行需要手工填写一式三联的联行报单,自己留下一联,把剩下两联通过邮局寄给乙行。乙行核对无误收账后,再把其中一联寄给总行对账中心,总行把行号、金额等信息制作成卡片。超过对账期而资金还未到账,甲行就会发查询函、发电报甚至派人去查询(电话没那么普及)。当时,人民银行总行的联行对账每年结清一次,一般延迟四五个月,最长的一次对清达19个月。显然这样的效率是无法满足中国改革开放发展的需要。

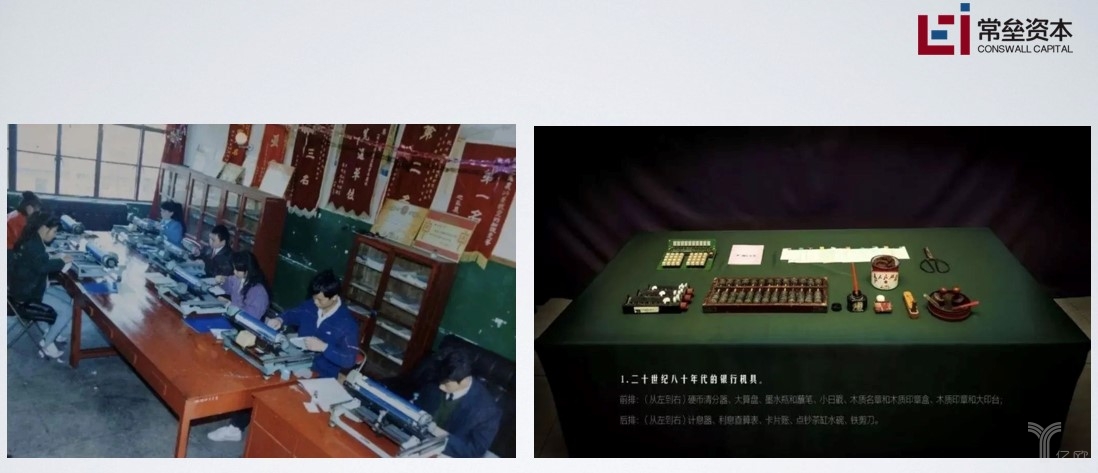

图 建行80年代柜台

其实早在上个世纪70年代,中国就开始部分银行电子化最早的尝试。1975年,第四机械工业部与中国人民银行联合下发了《关于下达大中城市银行核算网试点任务的通知》。试点工作的总体设计就是“三点两线”,三点是北京、西安、上海,在这三个点各布一套计算机,两线就是北京-上海、北京-西安两条线路。

这个时候国产计算机扮演了重要角色。北京试点采用了江苏无线电厂生产的C-4样机上会计核算系统。当时的C-4只是一个裸机,内存是磁芯的,外存配置的是磁鼓,速度很慢,占地却很大,占了一间二三十平米的屋子。C-4机还没有来得及配上高级编程语言,技术人员只能在C-4机上用机器码编程,非常艰苦。西北大学卞雷老师带领的应用软件开发人员依然在很短时间内完成了银行会计软件编制,在中国人民银行南礼士路分理处投入了实验。“三点两线”项目虽然中途下马,但它作为银行电子化第一战的历史意义不可磨灭。核心原因还是:产品根本没办法真正投入使用,又慢又大。

为什么国产扮演主要角色?在这个阶段,文革尚未结束,国际上还处于被孤立环境。巴黎统筹委员会(Coordinating Committee for Export to Communist Countries),是对社会主义国家实行禁运和贸易限制的国际组织,正式名称是“输出管制统筹委员会”,是第二次世界大战后西方发达工业国家在国际贸易领域中纠集起来的一个非官方的国际机构,其宗旨是限制成员国向社会主义国家出口战略物资和高技术。列入禁运清单的有军事武器装备、尖端技术产品和稀有物资等三大类上万种产品。服务器计算机就在其中。正是由于这个巴统委员会,我们的两弹一星都是用算盘打出来的!

由于中美之间的破冰建交,逐渐放开了部分计算机的进口。后来巴统“退位”了,但是生出来一个“儿子”——瓦森纳协定“登基”,至今照样在半导体、光刻机、高精密机床领域卡住我们的脖子。说到底,这个世界国与国之间没有对错的公平准则,只有利弊的价值交换。

1978年,银行迎来了改革开放的春风。中行广州分行、青岛分行、人行陕西省分行等纷纷酝酿引进意大利A-4、日本理光-8等国外先进的电子记账机进行试点,能够自动记账、计息和打印账页。这个时候时候还不能称为真正的电子化,只能称为专用记账机。因为这样的产品,无法按照客户的业务需求编程,也仅仅完成银行业务中的一部分自动化而已。历史看来任何行业都是从:人工->自动化->电子化->网络化->智能化一步步发展而来。

直到1979年,邓小平同志指示,“要把银行办成真正的银行”,改革的春风和中美关系回暖把中国银行业吹进了新发展阶段。考虑到银行业务的重要性,中央大力支持银行业应用计算机。

国务院批准银行业可以引进外国计算机进行试点。国内一没半导体,二没有集成电路技术,国产计算机市场化产品几乎不可能制造出来。当时中国银行和中国人民保险公司也归中国人民银行管,人民银行总行启动了YBS(银行保险系统)项目。YBS项目分两部分:

一部分是引进IBM360系统,解决香港13家中资银行的电子化。

图 IBM360系统

另一部分,1979年,日本首相大平正芳继田中角荣之后访问中国,并开始向中国提供政府开发援助(ODA:Official Development Assistance,又称政府发展援助、官方发展援助),对中国的经济建设起到了积极的推动作用。那时候是中日关系开始回暖的美好时代,ODA项目资助另一部分在北京、上海、天津、西安、南京、广州6城市引进日立M-150中型机,在杭州、青岛、安康等城市引进日立L-320小型机,开发银行会计联机实时处理系统和联行对账系统。YBS 项目在1980年陆续上线,使中国银行的电子化圆满完成了起步。

图 日立M-150中型机

当日本人援助中国计算机系统的时候,美国人自然不能闲着。怎么能让日本人的系统和软件占领中国的核心金融应用呢?那个时候正是美国要敲打火箭速度上升的日本的时候。美国人要影响中国的核心金融应用,必须走美国的技术体系。

1987-1988年,符合中国国情的SAFEII(IBM定制化的)第一版在工行网点大量上线,于此同时,中行的 SAFEII上线几乎与工行同步,而建行的SAFE应用在随后两年也上线,在当时多数银行业务还依靠“流水账式”手工操作的业务模式下,中国银行业几乎没见过真正的银行核心应用是什么,透过SAFEII,银行才有了对系统的认识,也开启了信息科技的发展之路,各家银行都借助IT之力开始规模扩张。

由于IBM当初给银行客户提供一个完整的商业应用SAFEII,并且对SAFE源代码开放并帮助客户改造应用,铸就了其后三十年主机在中国银行业的“霸主”地位,时至今日四大行的核心系统还都跑在其上。谈及主机,银行是又爱又恨。爱的是,只要你肯花钱,IBM就手把手全教你,24小时全方位服务。恨的是,这么多年了,你教我的武功,只能在你这个台子上练,上台费太贵了,一年十几亿的花销。于是便有了后来的主机降级为小机,小机转X86 PC Server,以及近几年的去IOE风向。

政治经济,中国一直都是这一条主线。香港作为世界窗口的桥头堡,选用国际主流产品;中国内陆在摸着石头过河,有ODA援助,同时鸡蛋不能放在一个篮子。那时候的中国和世界发达国家的差距,是让人崩溃的。市场换技术,也是当时我们中国的无奈之举。

肆

转账,半个月变三天

从1979年到1984年,市场上相继出现了中国农业银行、中国银行、中国建设银行和中国工商银行,银行内和银行间的资金流动日益频繁,走邮政的手工联行效率低和差错多的问题也日渐突出,到了难以承受的地步。

手工处理阶段最大的难题,就是点多面大,效率非常低。“当时人民银行覆盖全国2500多个县,加上城市网点有3000多个。像上海南京路上的营业部,每天的联行业务就有几千笔。联行报单靠人工去比对,全国每个点都要设对账岗位,需要成千上万的人,效率很低。”有些事情,靠堆人,是永远不够的。

当时,国内银行基本都是一个庞大的、按行政区划设立机构的垂直经营管理系统,从上至下依次是总行、省分行、地区中心支行、县支行、分理处、中心储蓄所、储蓄所。网络化时代最大的变化,就是将一个地区原来孤立的点连接起来,从覆盖一个城市到多个城市连成片,最终使得全国大集中成为可能。

1987年,中国人民银行总行批准陕西、广东两个分行进行省辖联行网络化试点。1989年,启动了全国电子联行(EIS)项目(1989-2005)。这一系统采用了陕西试点成果,利用VSAT卫星通讯技术建立人民银行专用的卫星通讯网,连结各分/支行的基于PC机的小站,构建成了我国第一个全国大集中的处理系统。

没有电子联行的时候,一个企业要从工行汇款到另外一个农行,工行就要到邮电局去拍电报,一份开给人民银行,一份开给农行。然后由人民银行做清算。除了拍电报走无线电,其他都是手工处理。也许这两个企业就是墙之隔,但我要给你一笔货款,却要银行系统内走半个月。大量现金被冻结成“在途资金”。

全国电子联行其实是照搬当年苏联的方法。但是我国的通信和信息技术又跟不上。当时的通信有多差?举个例子:从北京打个电话到齐齐哈尔,普通的民用线路,摇电话要摇3-4个小时。通信领域的基础设施一直困扰我们太多年了。可喜的是,正如1920年的美国靠电报和铁路建立起来庞大的帝国经济,在2020年的今天5G和高铁肯定会助力中国进入下一个全盛时代。

后来由人行时任副行长陈元(陈云长子)牵头向国务院申请卫星专网。国务院批了,一口气一年建了200多个卫星小锅,这样才把中国主要的城市的银行联起来。当时地面没有光纤,有线线路基础设施不到位;卫星是国际标准技术,因此只能选择这样一个方法把大部分银行连成一张网。

EIS设计了全新的星型体系模型和配套的联行制度。银行每天业务终了立即通过网络系统完成对账,逐日结清。这是中国人民银行在支付系统现代化建设中的一次重要的里程碑,改变了以往由于纸票据传递迟缓和清算流程过分烦琐造成的大量资金在途现象,从而加速资金周转,减少支付风险。

EIS也并不完美,那时候有一个说法,叫做“天上三秒、天下三天”,人民银行通过卫星通讯网络几秒钟就处理完的业务,却因为人民银行给商业银行的接口慢,一笔款项要好几天才能到账。“天上三秒、天下三天”主要的原因就是商行营业网点与EIS没有实现网络连接,依旧要通过同城交换转送一次。假如一个人从北京的工商银行给上海工商银行某账户汇100元,北京的工商银行支行先要把数据提交给人民银行北京分行,等待一天只有2-3次的同城交换(注意,当时卫星覆盖有限,不是实时的),如果正好错过了当天的同城交换,只能等到第二天,这就耽误了一天。同理,人民银行上海分行把数据传递给上海工行分行又要耽搁一会儿,这就是所谓的3天了。

本质上,这张网还是区域自治、逐层上报的网,缺点明显。人民银行的领导们很快发现这个问题:需要建立一张全国的大网。就这样CNAPS中国现代化支付系统横空出世。

伍

转账、支付的秒到时代

对比美国,我国社会主义集中生产的优越性在某种程度上得以体现。

在美国转账有这么几个方法:

写支票(历史悠久,现在仍然在美国很流行)

同一银行的用户之间转账(比如Chase Quickpay,BOA transfer等)

ACH Transfer(美国国内转账)

Wire Transfer(国际汇款)

第三方互联网平台(比如Paypal,Venmo,Google Wallet,Square Cash等)

写支票快递,收到的再到银行去Deposit。这个就跟当年的手工联行一样,效率很低。

第二个,同一个银行之间转账那都不叫高科技,因为是本行系统内完成。

ACH Transfer通常要2-3个工作日才能完成交易,堪称美版的“天上一日,天下三天”。

Wire Transfer(SWIFT)费率奇高,最关键的是收款账户也收费。SWIFT是美国造的全球支付网络,也就是说,想让哪个国家被外汇孤立,只要删除一个SWIFT code就解决了。正如朝鲜,被美国删去了code,任何国家都没办法给朝鲜汇美元了。这也是为什么坊间流传:“金二世”是用金条买奔驰的顶级客户,因为根本没办法汇款美元。

互联网公司的一些产品也只是有部分合作的银行间可以做。如果你问一句:在美国,能不能像中国一样,向任意一家银行的任意一个账户转账?答案是:没门!

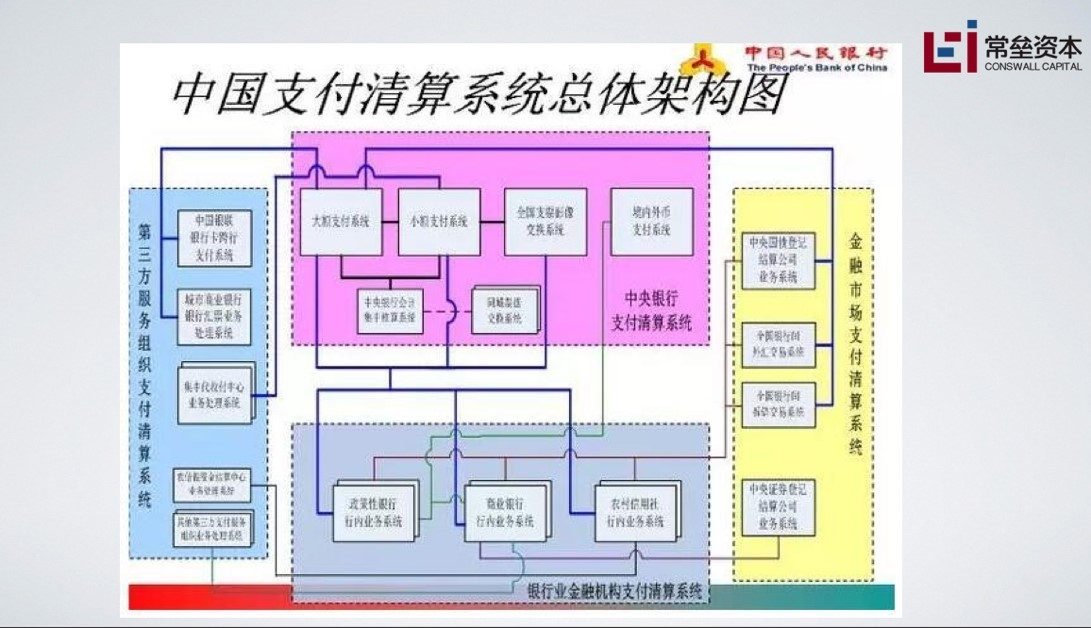

而我国的情况是,金融卫星通信专用网和全国电子联行系统(EIS)的建成运行,使资金在途时间由原来的半个月缩短为三天。1988年,人民银行在世界银行支持下开始了支付系统现代化的可行性研究。1993年,人民银行牵头研发现代化的支付系统(大名鼎鼎的CNAPS),以替代电子联行系统。2002年10月8日,作为CNAPS的核心系统——大额支付系统(即中国的RTGS实时全额清算系统)率先在北京、武汉两地投产试运行;2003年底推广到所有省会城市和深圳市,形成了32个城市处理中心和1064个电子联行小站融合运行的局面,资金在途时间缩短为几秒。

下面简要介绍一下CNAPS:基本由7个主要系统组成,大额实时支付系统的支付指令逐笔实时发送、全额清算,一笔跨行的支付业务不到1分钟即可到账(实际是十几秒)。并且自2018年1月22日起,大额实时支付系统实行5X21小时运行(8:30-23:30)。对于我们普通人来说,只要不是周六周日汇款。平时不管汇多少钱,都能秒到。

那么我们365天时时刻刻都可以转账5万块以下的那个系统是什么?网上支付跨行清算系统,全天候24小时候服务。

当然对应大额,还有小额支付系统,支票影像交换系统,境内外币支付系统,电子商业汇票系统,人民币跨境支付系统等等。

值得着重提一提的是另外两位“同学”:人民币跨境支付系统(CIPS)以及网联(全称“非银行支付机构网络支付清算平台”)。

2015年10月,作为支撑人民币国际化和“一带一路”建设的人民币跨境支付系统(CIPS)正式投产。这套系统的目的大家都知道,为人民币区做基础建设。知道出了长城,那就是美元的世界,金条有时候都不好使。“布雷顿森林体系”在美国的枪炮支持下,建立了全世界大宗贸易和通用货币就是美金。对于美国人的优势也很明显,单单超发货币掺水这个事,获利就是在整个美元区进行稀释的。没有硝烟的国与国的战争,在金融上体现的淋漓尽致。人民币扩大使用清算区域的优点不用过多解释,了解一下美元是如何收割全世界,方法是一样的。

另外一个最优特色的系统是网联,过去在微信、支付宝,A转账给B,其实就是一笔转账交易,钱还在企业的托管户中,但是属于谁这个性质就变了。转账记录和清算都在微信、支付宝内部完成,没有通过人民银行的任何清算系统。出于对洗钱、挪用客户资金跑路等潜在风险,央行再次出手:一是所有资金库都由银行金融机构保管。二是关于清算事项,则交给网联。而非银支付机构缴纳一定资本金成为股东,并贡献一定技术。

陆

宇宙行的IT升级

为什么一直以来IBM在金融行业,尤其银行业有极大的影响力?这要从中国的第一代银行系统说起。当年宇宙行电子化的时候,找到中科院计算所、国防科委15所,二机部、三机部、四机部的多个单位来做调研,后来选择IBM的主机作为服务器+系统+应用,同时引进了SAFE的银行应用。前面提过SAFE是南美银行引用的软件。中国银行(香港)引进后在IBM的帮助下修改了软件代码,成功的上马系统。随后工行全国50个大中城市分别设立50个中心,安装100套大型机系统。拿这个大盘子跟IBM谈 ,IBM给了个大offer,然后还送了两台价值600万美元的主机系统和一堆培训资料。赠送2台600的主机,你说整个盘子有多大?最早进入,手把手教,造就了IBM在中国银行业的IT霸主地位。

大机是个怪兽,性能强劲,但是优缺点十分明显。

IBM给大机开发了三个操作系统VSE、MVS和VM(类似于在PC平台上可以装DOS, Windows和Linux一样)。当年安装一套MVS操作系统,居然要长达4-6个月的时间,而且还要不同的系统软件工程师去分别安装,美国飞过来按天计算。开始一天工程师都卖到一万多/每天。这种奢侈品,除了顶级贵族银行,其他客户们再也受不了了。因此后面就出现了另外两个产品:小机和X86服务器。工行是大机、小机、X86服务器都在用的。核心银行跑在大机上。

有大机,就有小机,小机也是IBM产的。价格是X86的十倍到几十倍吧。但可能是大机的1/100或者几百分之一。

小机比主机(大机)便宜不少,但仍然是大企业用的轻奢产品。一台从20多万到大几百万都有,用的IBM Power CPU。这个CPU也是IBM自己设计的,以前苹果电脑也用过,后来苹果转向Intel X86。Power芯片很多优点,缺点就是封闭的系统。最近IBM看小机卖不动了,也搞了个Open Power联盟,不过物是人非。同样的事,时代不一样,结果就不一样。Intel早已占领了整个服务器开放平台市场。

IBM小机可以跑Linux、AIX、I三种不同的系统,但一般客户都用AIX。这个是IBM自己开发的系统。因此从操作系统到硬件到芯片,都是IBM自己产的带来了一个好处:那就是服务很好,不扯皮。IBM给银行提供一套7*24小时的服务体系。软件、硬件、服务三维一体,让银行的领导们在政治可靠,系统可用上大大放心了起来。

不过近几年,由于“安可”项目, IBM和浪潮成立公司在卖IBM的Power服务器。本质就是贴IBM牌子,客户不买了;现在换层皮,给浪潮的财报填点数字继续卖。这样的Win-Win,IBM延续了Power销售的生命,浪潮搞搞二级市场的估值,都很开心。但是本质上,从浪潮买的power其实就是IBM的Power服务器换了个Logo。现在打浪潮400电话,寻求Power售后也进入的是IBM的原有售后体系。

图 浪潮贴牌IBM Power服务器

X86服务器其实和小机长的差不多,只不过用了Intel芯片,这样整个硬件就是开放生态了。现在大到互联网公司,小到银行的一个项目,都基本使用X86服务器,厂商也更多了,国内国外都有。有竞争,就没有暴利。X86服务器从一、二万到大几万不等,已经大大节约了客户的IT预算。

图 X86服务器厂商

硬件角度,宇宙行从最贵的主机一直玩到了普通的PC X86 服务器。软件和架构层面也发生了一系列变化。以前是来一个新项目,买一套硬件软件;开发一套,上马一套。其实这样浪费很多很多。等到2000年后虚拟化技术上来了,可以把一台或者几台服务器虚拟成一个小池子,然后像分蛋糕一样任意分割一下计算资源、存储资源、网络资源。这样就大大利用的机器的剩余资源。

宇宙行在2008年开始全面部署服务器虚拟化,花了两年时间基本全覆盖数据中心和分行的服务器虚拟化,而这个时间点也差不多是国内银行业X86虚拟化的起点,业内也都普遍采用VMware的X86服务器的虚拟化技术,VMware当时被业界认为其X86虚拟化技术无人能及。

但随着云概念日渐兴起,众多厂商开始在基于VMWare服务器虚拟化的基础上自主研发IaaS平台,工行也于2012年基于VMware服务器虚拟化自主研发和推广第一代基础设施云平台(IaaS1.0)。后来,由于开源OpenStack技术的发展,2015年,工行又开始转向基于OpenStack研发第二代基础设施云平台(IaaS 2.0)。

与此同时基于Docker的LXC容器技术以其高敏捷性、灵活性、高效率开始备受关注,并在银行业界开始大规模运用,成为PaaS建设的主流方案。工行也在2017年完成PaaS1.0技术储备,开始大范围部署应用平台云。像工行这样的巨无霸是有一定能力做一朵自己内部云的。私有云和行业云也是中国的特色,有些央企、超大型企业可能永远都不会登陆公有云平台。这个不是简单的技术可靠不可靠的问题,更多的是政治问题。

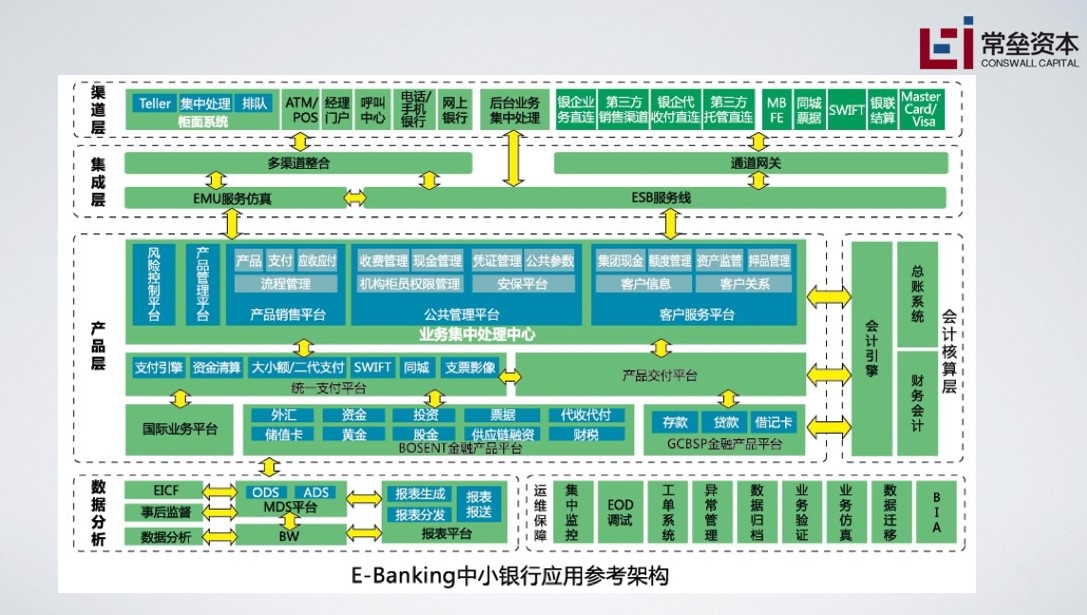

图 银行的软件应用架构

至于软件应用层面,一个银行的应用系统是极其庞杂的,多到几千上万个。这些系统,有些是外采,有些是自己开发。像宇宙行的体系,基本是采用自研为主。应用开发国产化还好,但是核心基础软件是依赖国外。目前中国银行业的核心系统主要由“IOE”构成。所谓“IOE”, 即IBM、Oracle(甲骨文)和EMC(易安信)这三家美国科技巨头公司。其中,IBM的优势涵盖了中高端服务器、操作系统、存储设备、数据库等,Oracle主攻数据库和业务应用软件,EMC则主要做存储产品。核心技术不掌握在自己手里,银行长期受制于这些企业,不仅要承担高成本,信息网络安全有时也难以保证。那么目前I和E还有很大机会替换的:“IBM的服务器+AIX操作系统”可以被“X86国产服务器+开源Linux”代替;EMC的存储在国内也有华为等高端存储替代的机会。VMware虚拟化技术被OpenStack等开源方案以及国内开源方案整合公司代替。最难最难的还是Oracle数据库。我们的钱在银行就是“一串数字”。保证并发处理速度,而又分毫不差,确实是一个非常难做到的事。目前蚂蚁金服使用自己的OceanBase数据库,但这个是在阿里强大的运维体系内做到的结果。那么在客户端私有云环境中,如果没有强大的技术团队,是否能够顺利跑起来?这些都是未知数。数据库真正国产替代产品,如果有了,那就是几千亿的市场。

柒

中国自主IT信息技术的崛起

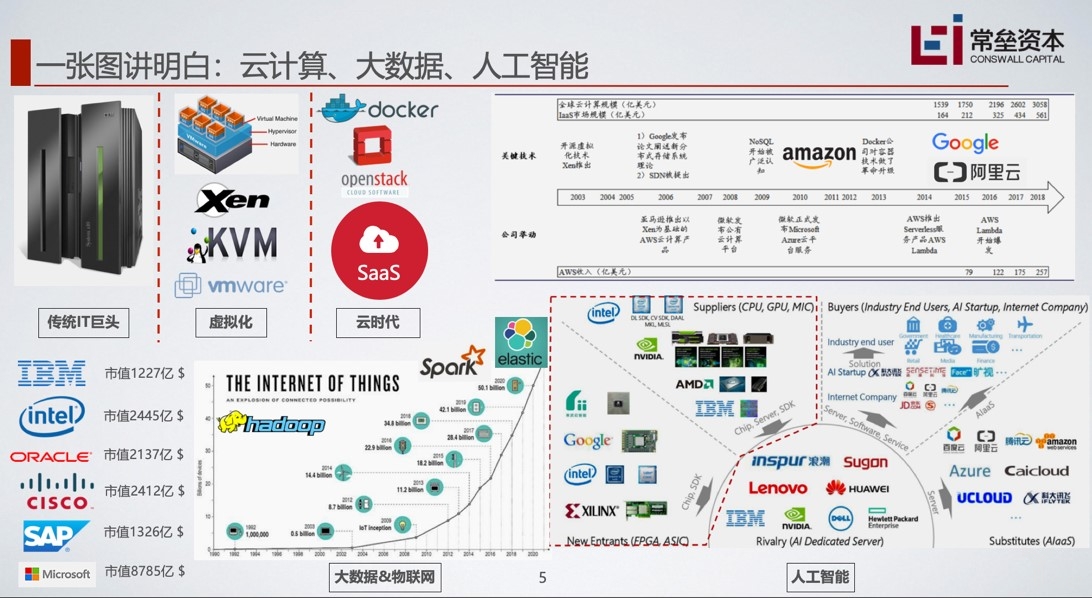

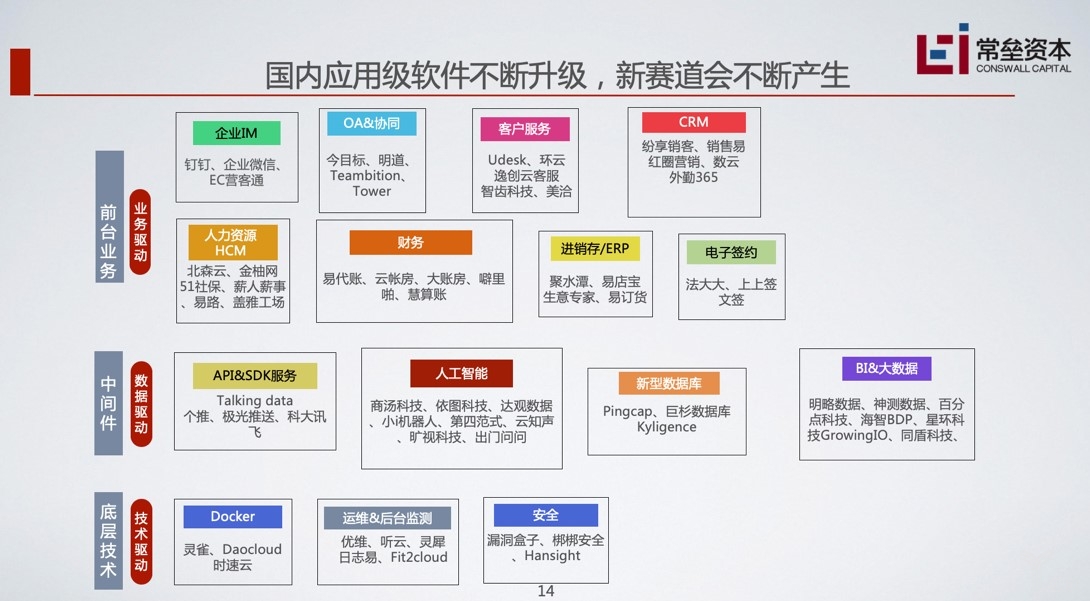

云计算、大数据、人工智能其实是有发展路径的。基础软件的革新,其实带动了上层应用的变化。美国上市公司,大市值的信息技术公司无不是基础核心软件以及复杂应用的原厂商。

过去20年上市的中国A股计算机版块中200多家企业,绝大多数做“乐高”型企业。没有深入到核心软件领域。

核心软件,一是真的难,二是不直接接触客户的最终合同,销售起来的慢。因此中国的大量A股计算机版块的上市公司,包括为银行IT服务的信息技术公司,过去20年都做了什么?

1.系统集成:本质上就是各种其他国内、国外的产品给客户搭搭乐高。营收涨的快,财报好看,但是毛利不高。这里面的巨无霸就是神州数码。

2.软件开发:针对客户的需求,一个个敲代码或者开发平台搭出客户要的东西。这个是劳动力的活,是东软、中软的地盘。

3.代理实施:拿着老外的产品,Resell&实施,或者再套一层自己的皮上去。汉得属于这一种。

说到底,这些壁垒都不强,关系>技术。中国A股计算机版块公司,绝大多数代表不了中国未来的信息技术发展方向。

信息技术产业20年过去了,现在正在发生拐点;这二十年上市的中国A股企业都老了,会有一大部分进入衰退期。我国决策层对此有清晰认识,把资金和机会留给国企和这些A股老人搞市场应用的核心科技是不靠谱的。这也是为什么科创板一出,首当推荐的领域就是:新一代信息技术,给民营企业公司IPO的机会。云&互联网时代的复杂核心应用和基础软件才是中国未来的希望。

也正是开源软件&云计算的到来给了中国本土计算机和信息技术产业发展的机会。列举一些例子,不一定每家IPO都能鲤鱼跳龙门式的善终,但是这些公司多多少少代表部分中国信息技术的发展方向。

银行业IT的发展,其实是整个信息技术领域发展的一个缩影。银行业接受的最慢、也是想用最谨慎的方式接受吸收新技术。一旦接受了,投入的钱,那都是天量级别的。银行不差钱,缺的是让银行放心的国产替代、政治不犯错的产品。

捌

未来十年是过去四十年未有之大变局

中美建交之后,虽然有过摩擦,但是基本上中国都是韬光养晦做着产业链上的小弟。而美国呢,前有苏联这个主要对手(1992年解体),还有日本(上世纪90年代泡沫破裂)、欧洲(最近几年被难民“掺沙子”)这样大国的竞争,还要在中东等地担任“世界警察”的职责,一直都没有腾出手来和我们正面PK。其实还有一个原因,就是我们的实力确实不够,也没有到能和美国正面竞争的级别。过去15年中国综合国力的上升,以及2014年来的产业升级转型。仅仅5年,中美关系发生了根本性的变革。华盛顿政治思维在反思过去40年中美关系的政策,从一开始手把手的帮助你,到时不时的挖个坑,现在发现未来主要的竞争对手就是中国。随机调转船头,把解体苏联、对付日本那一套又都搬了出来。换句话说,中美未来十年是更加快速进入一种新型的全面竞争关系。

华为、中兴事件,芯片,操作系统,数据库的问题,其实都是暴露了中国对信息核心科技的缺失,美国的限售会在中国市场中腾出产品的真空。如果中国的基础软件(类似华为GaussDB、阿里OceanBase)和核心复杂应用(博科ERP)等等创新公司有进一步的产品突破,必将推动中国的核心能力更上一个台阶。

世界新格局大幕在徐徐拉开,我们每个人都是亲临这个大变局的参与者…….