全球财富管理中心已由欧洲和美洲转向亚洲。作为亚洲地区财富管理业的代表之一,日本财富管理业务始于花旗银行1986年设立的私人银行地区总部,此后,UBS、汇丰银行和瑞士信贷银行相继打入日本市场,期间因违规经营多暂时撤出日本市场,而后又有部分机构重新启动日本地区业务,如瑞士信贷银行于1999年撤出、2009年重新启动私人银行业务等。鉴于此,本文在简述日本财富管理业客户需求和机构从业的基础上给出对国内的启示建议,以供同业参考借鉴。

客户需求:税务筹划

日本财富管理业的真正发展始于遗产税的推出。事实上,日本财富管理业以增值和节税作为业务支撑点,以保障和避险等作为财富管理服务的外延。近年来,随着个税和企业所得税的不断调整以及遗产税的开征,日本财富管理客户的需求呈现法人化和国际化两个主要趋势。从个人所得税和企业所得税税率的“剪刀差”走势中看到了机会,日本将其财富管理服务范围由个人领域拓展到法人领域,除传统个人领域中的金融服务或非金融服务外,向法人领域提供的金融服务主要体现在两个方面,一是企业经营领域,含资金筹措和信息提供两个方面,前者主要提供合作方的介绍及各种资金筹措的支持等,后者主要提供介绍专家等人脉和提供事业相关的信息等;二是继承领域的事业继承对策服务,如制定事业继承计划、培养继承人的建议、本公司股份继承和财产分配的建议、债务保证和担保的处理以及死亡时退休金准备的提案等。

日本财富管理业需求国际化的表现有三:一是事业的国际化,企业员工数量超过300人的企业主中有57%的企业在海外有分支机构,有27%拟在海外建立分支机构,仅有16%的企业不打算在海外设置分支机构。二是资产的国际化,超富裕阶层中有61%的客户持有海外资产,10%曾有过海外投资经验,仅有9%和19%的客户没有经历过或对此事不感兴趣。三是居住的国际化,旨在规避日本本国居民高额的遗产税,事实上,日本在这方面的表现并不突出,调研中发现,1000人中只有2~3个人是真正移居海外。

从居民家庭金融资产的持有结构来看,据野村综合研究所调查数据显示,2017年末,日本5372.3万家不同富裕阶层的家庭总资产为1539万亿日元。总体来看,日本居民家庭金融资产并未呈现明显的“二八特征”,但也体现明显的“二五特征”,即20%的超大众富裕以上家庭金融资产占居民家庭金融资产的比重至少在50%上,因为1997年至2017年间大众阶层占家庭总数的比重基本在80%上下波动,但其金融资产占比从未超过50%,最高占比为1997年的49.04%且基本呈逐年下降趋势,如2017年的对应比例为43.73%,这表明日本居民家庭金融资产的财富分化现象明显(表1)。

机构从业:横向整合

目下,日本财富管理业的主要供给方是商业银行、信托银行、证券公司和外资金融机构,其中商业银行占据主导地位,理由有二:一则网点优势,以代表性的三菱UFJ银行、瑞穗银行和三井住友银行为例,三者的网点数分别为656家、416家和493家。而野村证券、大和证券和SMBC日兴证券的分支机构数仅为179家、120家和109家,数量少于地方性银行横滨银行(196家)的网点数。二则客户优势,三菱东京UFG银行、瑞穗银行和三井住友银行的个人账户数分别约为4000万个、2600万个和2600万个,法人账户分别约为50万家、10万家和12.8万家。其中,特别需要说明的两点:一是富裕阶层和超富裕阶层在三家银行的账户持有率分别为55%、52%和48%;二是为满足客户日益增长的财富管理需求,地方性商业银行相继开展财富管理业务。如前所述,外资系金融机构作为日本财富管理业的拓荒者,沿着“进入—退出—进入”的循环路径进入日本财富管理市场。

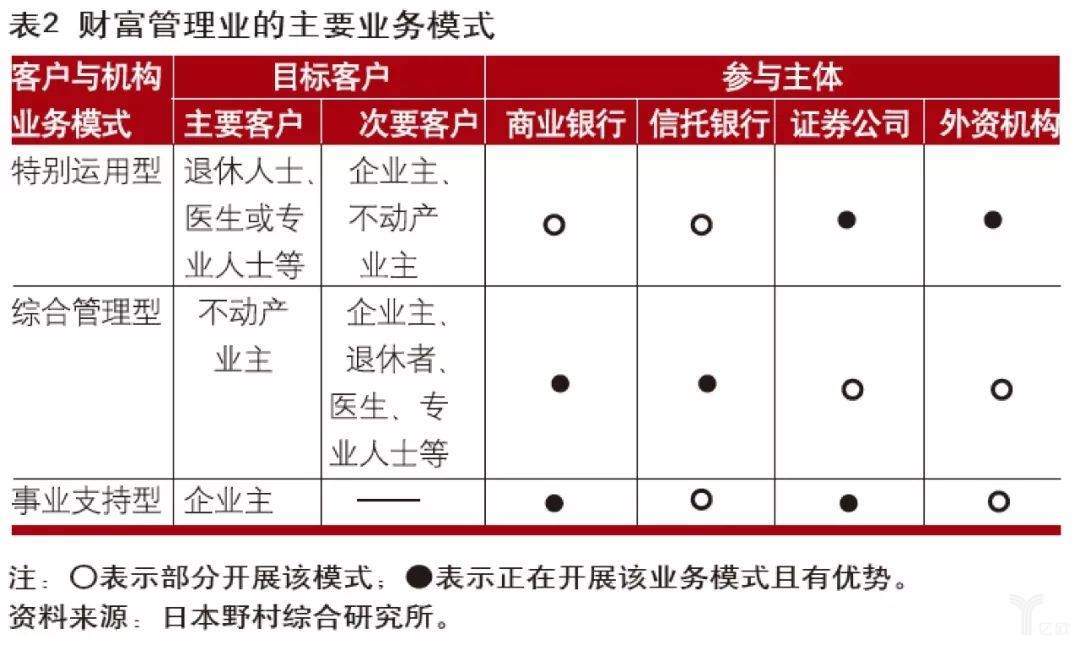

在以客户为中心的导向下,日本财富管理业根据服务的客户对象不同,将业务模式分为特别运用型、综合资产管理型和事业支持型三种类别。具体而言,特别运用型表示对个人/家庭金融资产运用的建议;综合管理型则表示关于个人/家庭资产总体的建议,如家族办公室成立、不动产投融资、遗产继承对策/合理避税对策以及健康、社会贡献等的关心事项等;事业支持型则表示以事业为切入点,提供与家庭/个人资产相关的建议,如资本政策、本公司股份分配对策和事业继承对策等。不同业务模式的目标客户和参与主体见表2。

近年来,随着客户综合金融服务需求的日益强烈,金融机构也与时俱进。如三菱UFJ银行整合旗下银行、证券与信托的优势资源,成立财富管理战略总部,下设银行规划部、证券规划部、信托规划部三个管理部门以及财富管理营业部和不动产营业部两个业务部门,三个管理部门分别对接旗下银行、证券和信托三家机构,负责沟通协调,财富管理营业部主要服务资产总量在20亿日元以上的上市公司负责人,总量约在1万人左右,不动产营业部主要服务资产规模在1亿日元到3亿日元之间的客户,总量约在2万人。

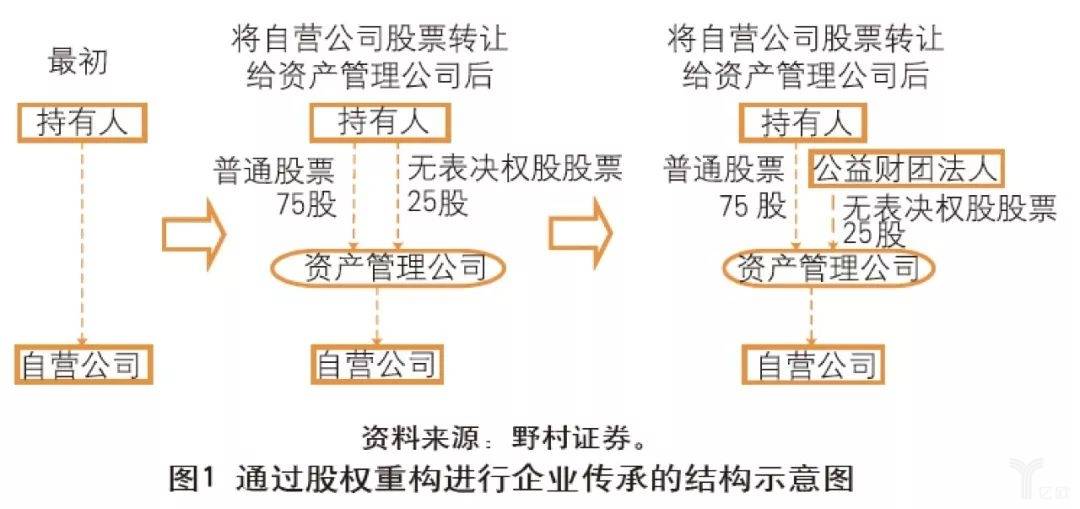

野村证券2000年成立私人银行部,旨在服务上市公司客户,目前该团队共有75人左右,下设客户服务、海外服务、年金管理、增值服务和中后台等部门,其中客户服务部约有25人左右,共分4个小组,采取的服务模式同样是“1+N”,无硬性轮岗要求,同时,要求每两个月至少见客户一次。私人银行部的客户服务体系由单一向综合转变,为更好服务客户的综合金融需求,通过自研和外采两种模式形成自己的产品体系,如资金信托、外汇产品和保险产品等,同时,在个税、企业税和遗产税三税叠加的作用下,为做好企业主事业传承的节税安排,金融机构对客户提供的主要服务是个人资产的法人化,路径是对客户个人拥有的股票进行权益重构或引入公益财团法人等。以图1所示的股权重构为例,第一步,持有人将持有的自营公司股票转让给资产管理公司;第二步,资产管理公司发行普通股票和无表决权股票;第三步,持有人将无表决权股票转入公益财团法人。

国内启示:差异策略

我国财富管理业发展与日本财富管理发展的不同点有三:一是熟知的政治制度不同;二是日本居民移居不移民,而中国的情况则以移民为主;三是日本金融业是混业经营,而中国则是分业经营。相同点也体现在三个方面:一是财富管理业的文化背景相同,如都不愿意“露富”,老龄化下的养老保障需求和遗产税下的财富传承需求是推动日本财富业发展的两大动力,目下中国情况也大致如此;二是客户财富管理的需求相同,如财富增值、财富保全和养老保障等;三是客户财富管理服务购买的方式相同,即都不愿意为咨询顾问服务付费,所以在日本以投资顾问为主导的财富管理业务模式并未能有效推广。

以机构为视角,对比日本和我国的财富管理业发展情况,可以发现有不少“重影”:第一,日本金融业并未针对财富管理业或私人银行业推出专门的法律法规,只是将其当作金融机构的一项业务而已,参照的法律法规有《银行法》《证券法》《信托法》和《金融商品交易法》等。第二,日本金融业并未对私人银行客户、私人银行业务或财富管理业务做严格的界定,也没有严格的机构准入、业务准入和客户准入等门槛。第三,日本金融业并未针对财富管理业务开发专有的IT系统或设置专有的风险防控体系,部分机构以开征遗产税为基准,开发税收计算器和投资组合配置等财富管理业务的小插件,如日本三菱UFJ银行,以备私人银行客户经理在服务客户时使用。

即便如此,日本私人银行业依然有很多值得国内金融机构借鉴的地方,即基于机构禀赋的差异化策略。其一,以所属行业为基准进行客户分类。为避免以金融资产统计口径进行客户分类信息的不完整性,金融机构以客户所属的行业作为分类基准,并针对客户所属的行业不同提供有针对性的个性化服务。不同类型机构获取客户的方式也不尽相同,如信托银行以开展定期存款的零售客户或住房登记系统中获取客户资源,而证券公司则以对公客户服务的延伸作为获取客户的主要渠道。

其二,以客户为中心,结合机构优势进行架构安排。三井住友信托银行的私人银行部门下设三个部门,分别是服务母公司客户的部门、支持服务分公司客户的部门和对公客户服务部门。野村证券公司下设财富管理部和私人银行部两个部门,前者以资产管理等业务为核心,类同于前述的特定运用型业务模式;后者以企业传承等业务为核心,类同于前述的事业支持型业务模型,两部门之间属于产业链的上下游关系,协调中又有配合。为配合客户综合金融服务需求的演变,金融机构也相继调整组织架构,如三菱UFJ银行的横向整合策略等。

其三,以咨询顾问下的产品或服务销售为盈利模式。如前所述,日本财富管理业的主要业务模式分特定运用型、综合管理型和事业支持型三种。从盈利模式来看,日本财富管理业大致经历“产品销售—组合管理—咨询顾问下的产品销售”三个阶段,中间推动组合管理类似国内金融机构现在竞相推出的投资顾问服务,后又调整为投资顾问下的产品销售模式原因在于日本居民不愿为所谓的咨询顾问服务付费,但通过产品销售的“价内费”模式则为其所接受。

综上,日本财富管理行业发展给我们的一个重要启示就是以客户为中心,结合机构自身优势,制定差异化的财富管理发展战略,以实现与其他机构的错位竞争,最终实现咨询顾问服务下的产品销售盈利模式。为此,金融机构应该做好两个方面的工作:一是全面调查并分析本机构客户的财富管理需求并进行合理的分类,如日本的财富管理参与机构以客户所属的行业作为分类基准,二是充分挖掘机构自身优势,设置个性化的组织架构以将其固有优势与客户需求实现完美对接,如三井住友的三部门模式等。

当前,无论是在理论界,还是在实务界,提及私人银行和财富管理,我们自然会想到瑞士、美国和新加坡等代表性经济体财富管理行业发展对我国的经验借鉴。事实上,上三个地区并无针对财富管理业制定专门的法律法规,其财富管理业得以良性发展的深层原因不外乎其政治经济制度和法律法规的健全性等宏观因素。鉴于此,在现阶段,中国借鉴财富管理行业发展的最佳对象应是与我们相邻的周边国家,如日本和韩国等,因为至少我们具有相同的东方文化基因和几乎同质的信托制度。