来源:麻袋研究院

据《金融时报》等官媒报道,近日互金、网贷整治领导小组联合召开网络借贷风险专项整治工作座谈会,明确“下一阶段要将稳妥有序化解存量风险、多措并举支持和推动机构良性退出或平稳转型作为重点”,通篇未提“备案”二字,而网贷企业纳入监管试点并无明确时间表。

苦心经营十年的网贷行业,陷入进退两难的窘迫境地:是继续等待遥遥无期的“监管试点”?还是选择果断放弃,退出或转型?

现实的困境在于,监管鼓励的互联网小贷和消费金融公司两个转型方向更加艰难。但如果选择良性退出的话,过去若干年的努力付之东流,而且还要承担刑事责任的巨大风险。

SWOT分析是一种综合考虑企业内部条件和外部环境的各种因素,进行系统评价,从而选择最佳经营战略的方法,常用于公司战略决策分析。本文基于此方法分析网贷行业现状,以期帮助从业者找到症结所在。

一、优势(S)

1、直接撮合借款人和出借人、线上募资

网贷最大的优势是可以直接撮合借款人和普通大众投资人(出借人),这是消费金融公司、互联网小贷所不具备的优势。信托公司也只能从高净值客户处募集资金,且不能公开推广。

据麻袋研究院统计,2018年全年网贷成交额近2万亿。虽然网贷借贷余额逐月下降,但是总规模依然接近1万亿,与小贷行业总规模差不多(截至2018年底,全国小贷公司贷款余额9550.44亿元)。

2、无杠杆限制

小贷公司存在2-3倍杠杆限制、消费金融公司有10倍杠杆红线,对于股东来说,要想扩大业务规模就必须持续增资。即使是蚂蚁金服等互联网巨头,也要通过ABS、联合放贷、助贷等模式规避杠杆限制。

但是,按照目前已经颁布的正式监管政策,P2P网贷作为网络借贷信息撮合中介,没有杠杆要求,理论上业务可以做到很大而不需要股东提供风险保证金。即使按照网传备案试点办法的要求,网贷也有十一倍杠杆,远远高于互联网小贷,这也是众多网贷平台股东迟迟不肯退出该行业的一个重要原因。

二、劣势(W)

1、P2P雷潮推高资金募集成本

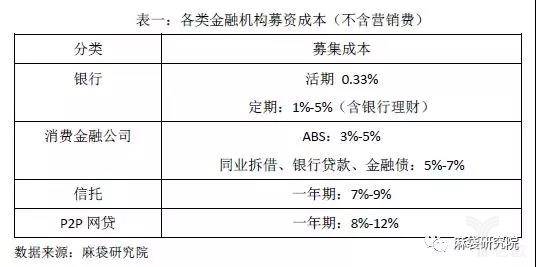

网贷行业雷潮不断,投资人信心受损不断远离该行业,推广费用急剧飙升,募资成本也在上升,一年期产品募集成本10%左右,融资成本远高于持牌金融机构。

2、网贷平台服务长尾客户,产品同质化严重,借款利率较高,投诉较多

据麻袋研究院统计,截至2019年6月末,网贷平台依然超过800家,数量众多,且越来越多的平台转型到个人信用贷款产品,产品、人群和定价均趋同,造成行业多头借贷现象严重。

此外,平台收取的各种服务费容易被当做砍头息,导致借款人投诉较多。

3、无牌照推广,受到各种歧视

最后,P2P网贷依然属于无牌照经营,在贷前运营推广时,受到各种限制。很多流量平台仅与小贷公司、消费金融公司、信托、银行等持牌机构合作,不对P2P网贷等非持牌机构开放;在贷后催收时,不仅立案难,还很容易被当做黑恶势力,受到扫黑除恶波及。此外,网贷人才流失严重,也很难从外部吸收优秀人才。

4、P2P网贷平台讲究规模经济,规模越小越难维持

据麻袋研究院测算,维持一家网贷平台正常运营,一年至少要付出几千万固定成本,包括但不限于信息安全测评认证费、资金银行存管费、合同电子存证费、审计报告费、经营合规报告费用、重点环节审查费、场地租赁费、人员工资、系统维护费等。因此,借贷规模较小的平台在当前环境下难以盈利,全靠股东资本维持。

三、机会(O)

1、借款人信贷需求巨大

据央行统计,仅存款类金融机构短期贷款已经从2015年初的32830.32亿元增长到2018年末87818.07亿元,四年时间,增长了2倍。考虑到其他机构的消费金融贷款,预计五年后,消费金融市场规模将达到20万亿。

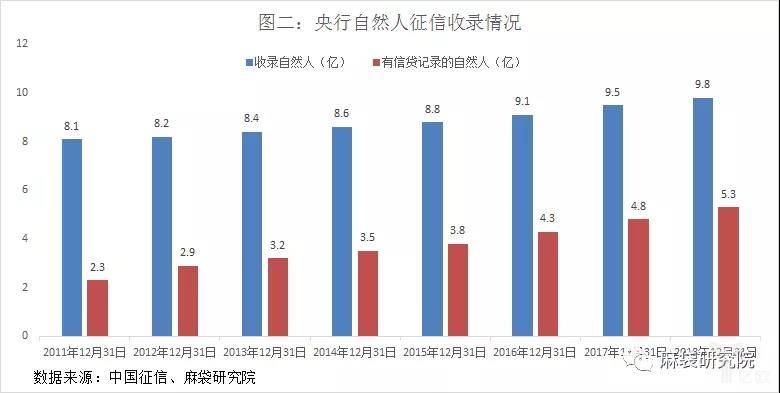

据中国人民银行统计数据显示,截至2018年6月,收录的自然人数量为9.7亿,有贷款记录的人数仅为4.8亿,因此,9亿多自然人没有从传统金融机构获得贷款。根据2010第六次全国人口统计,我国未成年人数量3亿,扣除这部分人群,依然存在巨大的长尾客户急需提供信贷服务。

2、理财端:居民理财意识崛起

物价上涨导致积蓄不断贬值,促使普通大众投资各类高收益资产寻找资产保值增值。再加上以余额宝为代表的互联网理财产品兴起,极大的改变了居民理财认知。虽然当前网贷行业问题较多,但是一旦风险出清,该行业高息产品必然成为众多投资客户首选。

四、威胁(T)

1、巨头加入、竞争激烈

在资产端,据麻袋研究院统计,几乎所有的金融机构都参与到消费金融业务,其中银行、信托、消费金融公司、小贷以及P2P网贷等直接参与消费金融,保险公司、担保公司、证券等间接参与消费金融业务。此外,还有大量互联网巨头正在全力投入消费金融领域,如京东金融、度小满、360金融、今日头条等。

在资金端,随着银行理财子公司开业,信托降低投资门槛,也在不断争抢网贷的投资人,对于P2P资金端形成挤出效应。

2、欺诈团伙、黑客、羊毛党威胁

俗话说“道高一尺魔高一丈。”

虽然各类金融机构和非持牌消费金融公司纷纷利用人脸识别、知识图谱、大数据风控等来进行风险控制,贷款申请速度得到了极大的提高。但也给各类欺诈团伙、黑客、羊毛党提供了机会,一些骗贷团伙充分利用“当天申请、当天放款”的时间差,同时借用大量身份证从一家平台骗贷。一些风控能力不足的网贷平台瞬间被薅垮。

3、P2P网贷成为非法集资的温床,导致监管趋严

近年来,一些不法公司和人员,利用P2P网贷的旗号,非法集资,对行业产生了极大的负面影响,导致出借人对行业极度不信任,甚至产生抵触的心理;部分踩雷出借人到处集会游行,监管部门被迫不断出台各类政策法规,甚至出台“三降”要求,从鼓励互联网金融发展到以“清退、转型”为主的监管态度,导致网贷行业发展举步维艰。

五、非头部平台退出或是最好的选择

从SWOT分析可知,在“三降”背景下,头部平台原本可以通过降低出借利率提高净收入。然而,今年以来,团贷网、信而富、网信等借贷余额较大的P2P网贷平台纷纷出现逾期,导致出借人对网贷行业信心不断丧失。因此,腰部平台和尾部平台运营成本急剧增加,流量几乎枯竭,即使是头部平台也要通过加大推广力度来维持存量业务的稳定。

对于P2P网贷平台来说, 虽然消费金融市场空间巨大,但是与银行、消费金融公司等金融机构相比,P2P网贷劣势明显,防御型战略(WT战略)才是当前最佳的策略。

麻袋研究院认为,网贷纳入监管试点仍然遥遥无期,即使未来有相关监管政策出台,合规及试点门槛也会越来越高,因此,建议非头部平台做好退出或者转型准备。

但是,除非业务存量较小,股东可以兜底外,不建议P2P网贷平台直接宣布退出。

此举会引发出借人恐慌、挤兑,借款人也会故意逃废债,从而导致公司收入急速下降、出借人承受巨大损失、员工加速离职等一连串的不利后果,最终导致P2P网贷平台无法平稳退出。

麻袋研究院建议,计划良性退出的平台要积极与当地监管沟通,提前制定良性清盘和兑付计划,及早回笼资产以备兑付投资人。在停发新标的基础上,清偿存量债务,争取监管支持打击逃废债。避免山穷水尽不得不爆雷时,坠入非法集资的刑事深渊。此外,平台也可以与互联网小贷公司开展消费金融业务或者助贷业务,获取营业收入来支撑P2P网贷业务平稳退出。

即使是头部平台,在“三降”背景下,也要积极申请或者收购互联网小贷牌照加大助贷业务布局,争取用“两条腿走路”来规避政策风险。