在监管“进一步缓解小微企业融资难融资贵问题“的政策推动下,银行不断加码小微企业贷款服务。根据银保监会统计数据,2019年一季度末,银行业金融机构用于小微企业的贷款余额34.8万亿元,其中普惠型小微企业贷款余额9.97万亿元,同比增长24.7%。

为满足小微企业贷款增加的政治任务,银行可以选择内部寻求突破或外部寻找合作伙伴。但内部客户数据的积累及小微贷款风控体系的建设需要较长的时间,而与具有小微客户资源优势的外部助贷机构合作无疑是银行当前最效率、最经济的方式。

作为助贷机构,应如何利用金融科技及客户资源优势与银行进行小微企业金融业务合作?本文将从当前外部环境及助贷机构的需求出发,分析小微企业贷款合作模式、合作银行及增信模式的选择。

一、外部环境

监管要求银行实现小微企业贷款“两增”目标,考核指标的完成情况与分支机构负责人考核和提拔任用挂钩

今年3月,银保监会发布《关于2019年进一步提升小微企业金融服务质效的通知》(以下简称“48号文”),要求银行全年实现“普惠型小微企业贷款(指单户授信总额1000万元及以下小微企业贷款)较年初增速不低于各项贷款较年初增速,有贷款余额的户数不低于年初水平”的两增目标。

同时,由于中美贸易战的负面影响,小微企业的生存压力增大,监管将加大对小微企业的扶持力度,努力改善小微企业的融资难问题。预计,监管对银行的小微企业贷款考核机制将延续至2020年,甚至更长。

二、行业内部困境

助贷业务回归本源,不得接受银行核心业务的外包,不得向借款人收取息费,助贷机构盈利模式受到挑战。

2017年12月1日,监管机构印发的《关于规范整顿“现金贷”业务的通知》(以下简称”141号文“)明确了银行业金融机构与第三方机构合作开展贷款业务的范围,不得将授信审查、风险控制等核心业务外包。银行业金融机构不得接受无担保资质的第三方机构提供增信服务以及兜底承诺等变相增信服务,应要求并保证第三方合作机构不得向借款人收取息费。

同时,根据浙江银保监局《关于加强互联网助贷和联合贷款风险防控监管提示的函》(以下简称“9号文”),银行不得将授信审查、风险控制等核心环节外包,不能异化为单纯的放贷资金提供方。联合贷款的参与银行应开发与业务匹配的风控系统,独立开展客户审查。

在141号文及9号文的影响下,银行贷款业务中的信贷审核及增信业务都须由银行自己完成,无放贷资质的助贷机构不得参与。在收费方面,助贷机构不能向客户收取息费。

三、助贷机构战略方向

银行的客户优势在于大型企业等优质客户,重新开发小微企业客户,成本过高,且效率不高。助贷机构的主要服务对象是小微企业和个人客户,具有大量的小微企业客户数据及完善的小微企业贷款风控模型,可以帮忙银行进行初步的客户筛选及评估,提升了银行工作效率。所以,为满足考核要求,银行将更有意愿与有小微企业客户资源的助贷公司合作开展小微企业贷款业务。

麻袋研究院建议,在当前监管政策背景下,助贷机构应从银行的需求角度出发,满足其扶持小微的政治要求,积极与银行在客户资源及金融科技方面合作开展小微企业贷款业务。

四、助贷机构切入小微企业贷款具体路径

4.1贷款模式分析

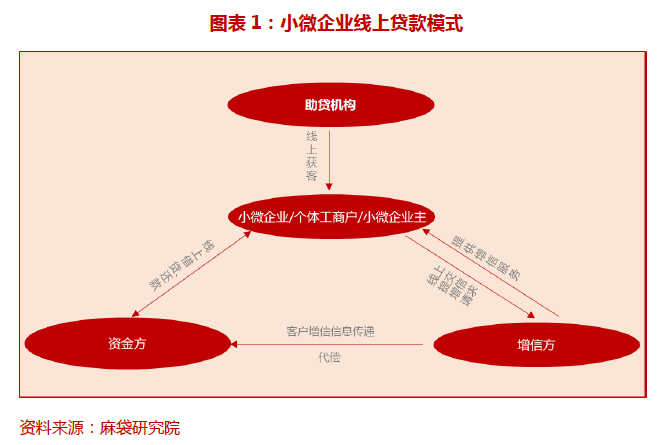

采用全线上放款模式,助贷机构提供小微企业客户资源(包括小微型企业、个体工商户和小微企业主)和数据服务,并进行初步的客户信息评估;银行进行客户信贷审查。

由于线下门店运营成本高、业务员线下开展业务的合规风险大,助贷机构将线下业务逐渐转移至线上是未来趋势,而且根据48号文,监管支持银行加强与互联网、大数据的融合,探索全流程线上贷款模式。

在充分考虑经营及政策因素下,麻袋研究院建议助贷机构设计针对银行合作的全线上的放贷模式及产品。

4.2选择合作银行

目前市场上,银行参与的放款模式主要包括:100%银行放款;银行与小贷公司、消费金融公司等其他资金方联合放款。

我们根据48号文的考核要求,来分析助贷机构可选择合作小微企业贷的银行

1)大中型商业银行:大型银行、股份制银行和邮储银行

监管要求5家大型银行要充分发挥“头雁”效应,实现“普惠型小微企业贷款余额较年初增30%以上”,对于2018年完成“两增”考核目标及普惠型小微企业贷款余额超过10%的大中型商业银行,可适度放宽考核要求,完成“普惠型小微企业贷款余额不低于年初水平,有贷款余额的户数不低于年初水平”。

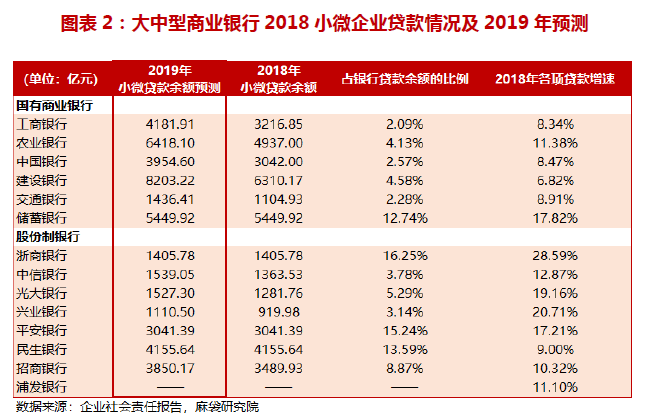

麻袋研究院统计了主要大中型商业银行2018年的小微企业贷款余额及占比情况,并预测了根据监管考核要求,各银行2019年需达成的普惠型小微企业贷款余额。

由于大型国有商业银行线下网点多,科技资源丰富,在实践中较少与助贷机构的合作案例,所以麻袋研究院建议助贷机构优先选择股份制银行进行小微企业贷款业务合作。

2)地方性法人机构:城市商业银行、民营银行、大中城市农商行、村镇银行

监管对地方性法人机构的考核指标是:普惠型小微企业贷款较年初增速不低于各项贷款较年初增速,有贷款余额的户数不低于年初水平。

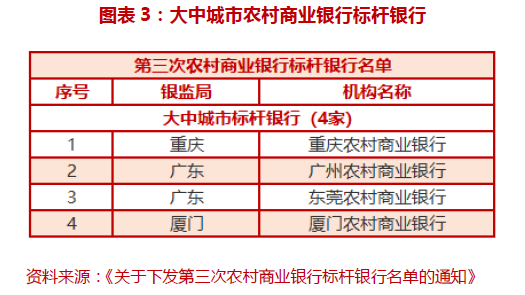

农商行由于业务模式单一、科技创新能力较弱,盈利模式不丰富,亟需与外部机构合作,改变当前困境。但由于县域及城区农商行跨区域经营受限,优先选择大中城市农商行进行合作。2014年原银监会发布的《加强农村商业银行三农金融服务机制建设监管指引》将农村商业银行分成县域农村商业银行、城区商业银行及大中城市农村商业银行。根据银保监会2019年1月14日发布的《关于推进农村商业银行坚守定位 强化治理 提升金融服务能力的意见》,县域及城区农商行跨区域经营受到限制,但大中城市农村商业银行不受此影响。

据银行内部人士透露有16家大中城市农村商业银行名单,包括:北京农商行、上海农商行、重庆农商行、成都农商行、深圳农商行、广州农商行、天津农商行、武汉农商行、珠海农商行、东莞农商行、中山农商行、大连农商行、厦门农商行、青岛农商行、天津滨海农商行、鹰潭农商行,但具体名单是动态变化的。2017年6月,原中国银监会农村金融部通报了2017至2018年度第三次农村商业银行标杆银行评选结果,全国共有4家农村商业银行入选大中城市标杆银行。

民营银行设立之初,就肩负着为中小微企业、“三农”提供金融服务的使命,但在实际运营中,对小微企业的扶持力度也是参差不齐。在48号文的考核机制下, 17家民营银行也将更有动力发展小微企业贷款。

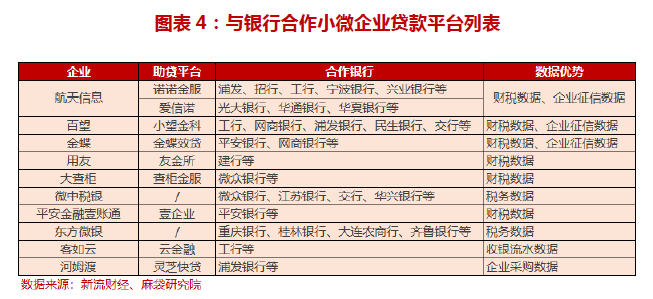

目前,已有多家具有金融科技及客户数据优势的助贷机构与银行合作开展小微企业贷款,预计接下来将有更多助贷机构参与其中。

4.3选择融资担保、保险公司等增信合作方

相比大型企业,小微企业风险、违约率高。前央行行长易纲在陆家嘴金融论坛指出,2018年3月末,小微企业贷款不良率2.75%,比大型企业高1.7个百分点。所以,在一般的助贷模式下,资金方通常会要求助贷机构对于信贷风险进行“兜底”,但随着141号文等监管文件的出台,该模式的合规风险加大,并逐渐被市场摒弃。所以从合规经营的角度考虑,融资担保公司和保险公司的信用保证保险才是相对合适的方式。监管也要求银行完善小微企业增信体系,加大“银担”、“银保”合作力度。

麻袋研究院建议,为获得银行资金,助贷机构应与融资担保公司及保险公司紧密合作,合作方式包括设立、收购融资担保公司,与保险公司签订长期战略合作协议。

助贷机构与保险公司及融资担保公司的贷款增信模式选择:

第一种模式:保险公司通过提供贷款保证保险或贷款信用保险产品的方式,为小微企业贷款本息提供全额保障。保险公司承保的信保业务有10倍的经营杠杆限制,但一般保险公司的净资产水平较高,10倍的经营杠杆对保险公司的影响不大。

第二种模式:融资担保公司为小微企业贷款本息提供全额担保。融资担保公司受到10倍经营杠杆的限制,如果服务小微企业及三农的在保余额及户数满足一定的监管要求,杠杆可提高至15倍。同时在经营区域方面,融资担保公司跨省开展业务的,应当按季度向注册地和业务发生地监管部门报告业务开展情况。

第三种模式:融资担保公司与保险公司按比例对小微企业贷款进行联合增信。目前陆金所平台上有部分产品采用了该种增信模式,具体为保险公司、担保公司分别按照借款人尚未偿还的借款本息之和(包括但不限于本金、利息、罚息)的90%、10%比例向出借人提供还款保障。

第三种模式是现有增信模式的一种创新,采用联合增信的方式很好的结合了保险公司和融资担保公司在风险控制方面的优势:融资担保公司的引入可以参与贷款的各环节,如客户审核、贷后管理等;同时,保险公司的参与很好的缓解了融资担保公司的杠杆压力。

助贷机构可以帮助银行解决金融科技投入、完善小微客户数据,银行可以帮助助贷机构解决资金不足、资金成本过高等问题,只有二者的协力合作,才能解决小微企业融资难、融资贵问题,完成小微企业贷款余额增加、贷款利率下降的监管目标。